こんにちは。ニクです。

大和アセットマネジメントから出されたレバレッジファンドには、『iFreeレバレッジS&P500』と『iFreeレバレッジNASDAQ100』があります。

ニクは『iFreeレバレッジNASDAQ100』を毎日1,500円で積立していますが、なぜこの投資信託を選んだのか理由から説明していきます。

ニク

ニク後は出口戦略をしっかり立てておかねば…。

NASDAQ100とは

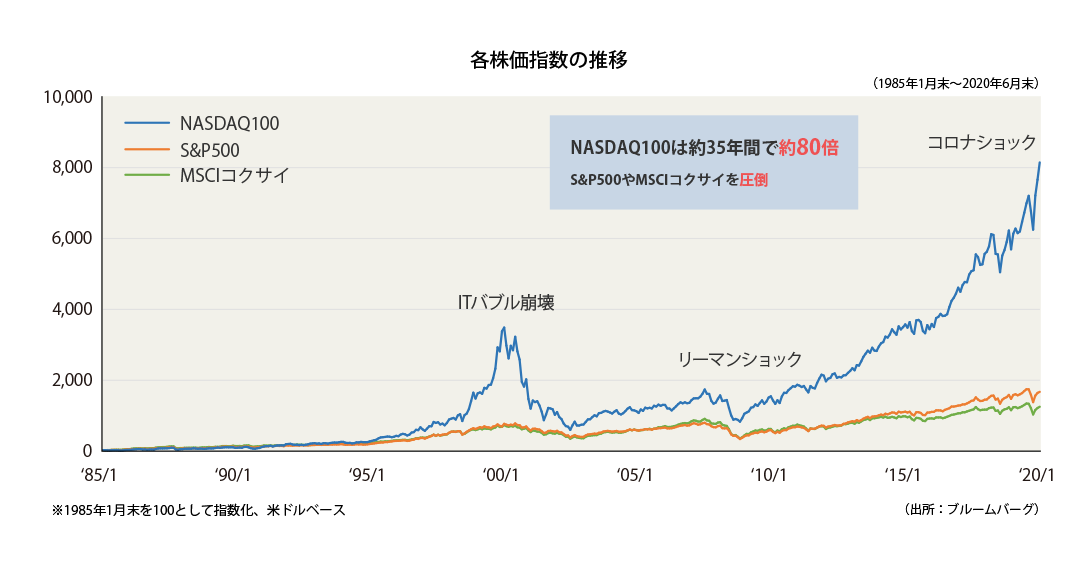

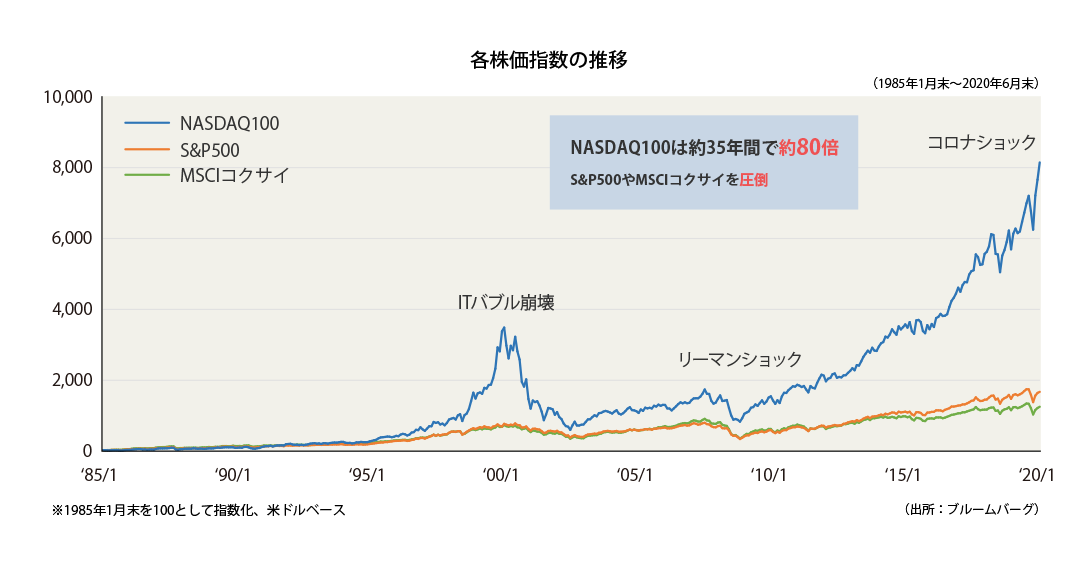

アメリカを代表する株価指数といえばS&P500ですが、なぜNASDAQ100に投資するのか?と思う方もおられるでしょう。

[box class=”box29″ title=”NASDAQ100とは”]ナスダックに上場する非金融銘柄の時価総額上位100銘柄の時価総額を加重平均して算出される株価指数です。ナスダックは新興企業向け市場であるため、Microsoftやアップル・Amazon・テスラなどの急成長を迎えたIT企業がひしめいています。[/box]

上記のようにNASDAQは今後も継続して急成長するであろう分野の企業が多数含まれているため、伸びしろが他市場よりも大いにあると推測しています。

ただし、伸びしろが大きいということは業績変動が激しいとも言え、ボラティリティも大きい株価指数となります。

ナスダック100にはIT企業が多く含まれているため、ITバブル崩壊時の値動きは凄まじいものでした。

対するS&P500はアメリカ企業500社が対象で米国市場全体の時価総額の80%をカバーしている代わりに、中には伸びしろが少ない企業も含まれているのです。

上記のグラフ(参照:大和アセットマネジメント)を見ると他の株価指数と比較してナスダック100がどれほど伸びてきたか一目瞭然です。

これらのことから10年後を見据えて、レバレッジ商品の運用はS&P500ではなくナスダック100に投資することにしました。(S&P500はレバレッジなしのeMAXIS Slim米国株式(S&P500)を積立中)

iFreeレバレッジNASDAQ100とは

本来の堅実に行う投資のスタイルとしては、ナスダックに上場するマイクロソフトやアップルなどの有力な個別銘柄を現物保有することが最も望ましいのですが、複数銘柄をバランス良く保有しようとすると一定のまとまった金額が必要となります。

まとまったお金がある方には現物投資を強くおすすめします。

かといって、数百万規模の資金を捻出できる方は少ないでしょう。

ニクもREITや国内株(現物)、トラリピ、投資信託などに資金を投じているため、米国株を現物保有する資金力はありません。

そんな少ない手持ち資金でもナスダック100に投資するには、『少額から投資できること』と『大きく資産が増える可能性がある商品を探す』ことだと思います。

この二つの条件でナスダック100に投資する方法はないか模索した結果、ようやく見つけたのが『iFreeレバレッジNASDAQ100』です。

iFreeレバレッジ NASDAQ100は、日々の基準価格の値動きがNASDAQ100(米ドルベース)の値動きの2倍程度になることを目指すブル型の投資信託です。

ナスダック100自体のボラティリティが高く変動が激しいのにも関わらず、更にレバレッジを利かせることでリスクを取りつつ、高い利益を望む投資信託です。

この商品を強く推す大和アセットマネジメント運用本部長の熊原さんは、資産の大半を『iFreeレバレッジNASDAQ100』で保有しているとのこと。

ご自身で設計から関わられているので自信をお持ちなのでしょうが、リスクのある商品だけにかなりの勇気だと言わざるを得ません(笑)

もちろんコロナショック前から持っているでしょうから、今回のコロナショックで資産の減少が心配です(^^;

今は持ち直しているので暴落で手放さず乗り越えられたなら大丈夫ですけどね。

メリットとデメリット

この投資信託を運用するメリットは下記の3つです。

- 100円単位の少額で投資が可能

- 投資元本は失うリスクがあるが追証は発生しない

- ナスダック100が上昇すれば大きな利益を望める

下記の図はレバレッジなしとレバレッジ2倍のパフォーマンスを比べたものですが、株価指数の上昇局面ではレバレッジの効果が最大限に発揮され、レバレッジなしと比較して約3.4倍もの成績を出しています。

そしてデメリットは下記となります。

- 株価が変動しない横ばい相場では減価する

- 手数料が約3%と高め

レバレッジをかけることにより横ばい相場に弱く、横ばいが続くことで減価(元本割れ)を起こすリスクがあります。

また、信託報酬はインデックス系商品の手数料と比較すると高く、ある程度のリターンが望めないと勿体ないと感じる3%(信託手数料0.99%+購入時手数料2.2%)となります。レバレッジ商品と考えれば、一般的な手数料ではないかと思いますが…。

メリットとデメリットを見比べると、上昇相場なら勝ち、横ばい&下落相場なら負けという図式が見えるかと思います。

資金力がないのに投資で資産を増やそうと思うなら、一定のリスクは負わなければなりません。負わざる者儲かるべからず…ですね( ゚Д゚)

減価リスクが取れる方なら、大きく資産を増やしたいという夢を持てる魅力的な商品です。リスクを取るか取らないか、後はあなた次第(笑)

最後に毎月3万円の積立を20年継続した場合のシミュレーション図を貼っておきます。このまま資本主義が続く限りは米国主導の経済が続くと思いますので、図のように元本の11倍となることを夢見て積立を行います(^^)/

取引を開始するには

この投資信託の取り扱い会社はSMBC日興証券、SBI証券、auカブコム証券、岡三オンライン証券、楽天証券、マネックス証券、松井証券、フィデリティ証券、大和証券となります。

※銀行系、マイナー証券会社除く

メジャーな証券会社では取り扱いがある商品なので、すでに口座開設済みの証券会社で運用できます。ちなみにニクはSBI証券です。

取得単価の平均化を図るため、毎日・毎週・毎月などの定期的な積立が望ましいですが投資資金が乏しい場合は今手持ちの資金で購入し眠らせておいて構いません。

ニクの運用成績

2020年5月に毎日1,000円の積立を開始して、現在40.54%の評価損益率です。

このまま暫くは出口を忘れて、淡々と積み立てていきます。

コメント